这是《The Breakdown》新闻简报的节选。要阅读完整版,订阅.

“每个泡沫都暗藏危机。当泡沫最终破灭时,新一波投资者将会吸取一些古老的教训。”

——沃伦·巴菲特

本周市场下跌,可能是因为GPU开始停产。

例如,在俄勒冈州,亚马逊的三个新建数据中心处于闲置状态,因为当地公用事业公司拒绝将它们连接到电网。

这样一来,成千上万的尖端GPU(可能价值数亿美元)也闲置了下来——它们原地老化,却无法带来任何对其所代表的巨额投资的回报。

微软也遇到了同样的问题。

萨蒂亚·纳德拉说道微软目前在人工智能领域面临的“最大问题是”“库存里堆满了无法使用的芯片”。

“这不是芯片供应问题,”他补充道,“而是我没有可以连接的温热外壳。”

纳德拉提到的“外壳”指的是数据中心,它们并不温暖,因为它们没有连接到电源。

这样的例子有很多。

“基础设施建设的速度现在已经跟不上设施建设的速度了,”世邦魏理仕的克里斯汀·哈蒙德说道。解释“如果没有电线杆来供电,拥有这个设施就毫无用处。”

但我们仍在建设这些设施。

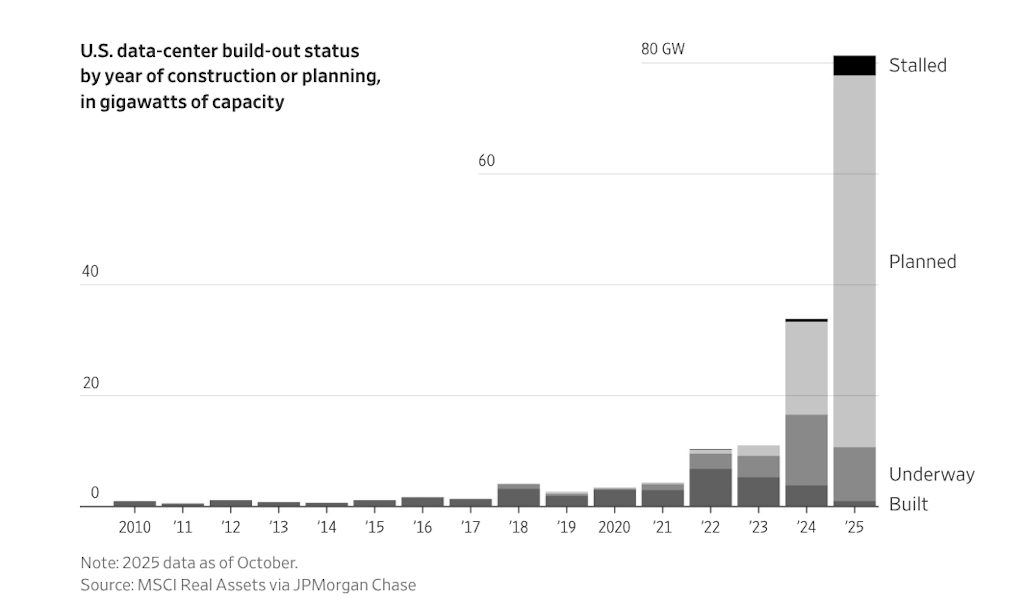

数据中心支出正按计划进行双倍的今年与去年相比,以及管道情况拟建项目增长速度甚至比这还要快。

这听起来可能有点耳熟。

对于股市投资者而言,数据中心因电力短缺而闲置,应该会让他们想起 1999 年,当时投资者疯狂投资建设的光纤电缆中,估计有 97% 仍然处于“黑暗”状态,即未使用。

这种类比并不完全准确:当时是需求问题,现在是供给问题。但最终结果可能与数十亿美元的基础设施闲置造成的后果有相似之处。

对于信贷投资者而言,当前的基建热潮让人回想起 2008 年的金融危机。

数据中心正日益成为由债务融资通常通过特殊目的实体将债务置于资产负债表之外,有时通过向对基础资产漠不关心的投资者出售不同风险等级的资产支持证券来实现。

做那听起来是不是很熟悉?这里有一个……复习如果不是玛格特·罗比,信贷市场方面的情况就另当别论了。

一位资深投资者认为,数据中心的蓬勃发展让他想起了1999年。和2008 年——以及其他所有年份。

“第一次,”保罗·凯德罗斯基说道“我们将历史上所有泡沫的主要成分都融合到了一个泡沫中。”

乐趣!

凯德罗斯基认为这些因素构成了一个引人入胜的科技故事、投机性的房地产繁荣、日益宽松的信贷以及某种形式的政府支持。

他认为这对市场和经济来说都是有害的:“认为我们可以安全着陆的想法是无稽之谈。”

简而言之,目前电力短缺导致 GPU 无法工作的风险在于,数据中心可能会借钱在人烟稀少、人迹罕至的地方建造自己的发电厂,而这些地方正是人工智能数据中心的所在地。

Kedrosky 警告说,当人工智能训练效率的提高大幅减少所需的芯片数量时,这些新的发电厂将成为“搁浅资产”:“我们完全错误地预测了计算需求的弧线。”

这是典型的模式:“系统正全速运转,全力以赴地应对未来的预期,”凯德罗斯基说道。写“人们普遍认为现在短缺/将来会过剩,这正是泡沫形成的方式。”

另一方面,这个过程需要多长时间还无法预料。

Kedrosky表示,为数据中心繁荣提供担保的信贷工具可能还需要“四到五年”才会出现问题。

经历了五年的市场繁荣,结果却迎来了崩盘?

我肯定会接受这笔交易。

与此同时,我们来看一下图表。

我们有宏伟的计划:

已公布的数据中心建设计划数量呈爆炸式增长。但建设难度越来越大,成本也越来越高。更令人担忧的是,停滞不前的项目数量也在不断增加。明年这张图表的走向或许将决定几乎所有资产市场的走向。

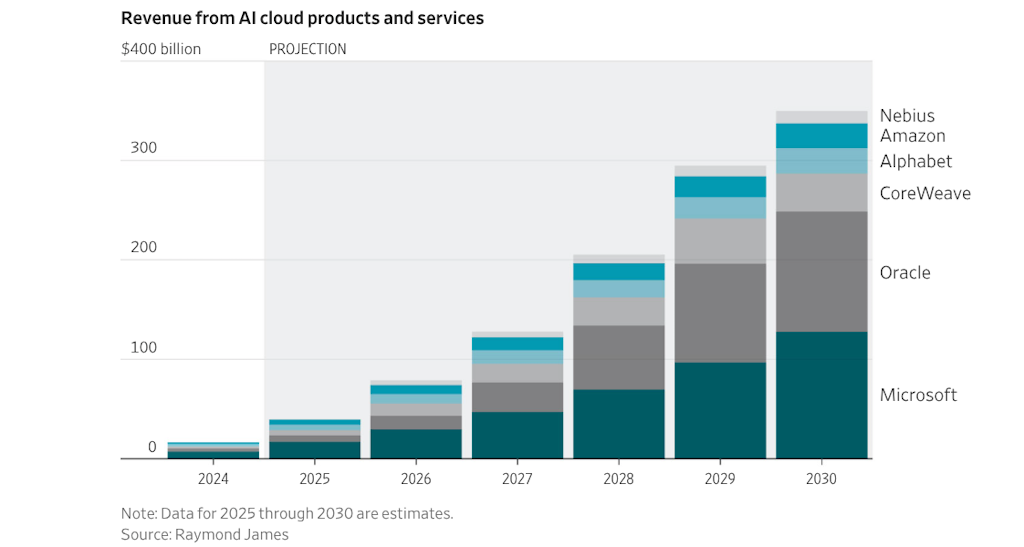

收入计划:

如果数据中心真的建成了,我们会全部用上吗?——摩根大通项目“人工智能产品必须每年额外创造6500亿美元的价值,而且这种创造必须持续下去,才能为投资者带来10%的合理年回报率。” 上述Raymond James的预测表明,我们可能远未达到这个目标。

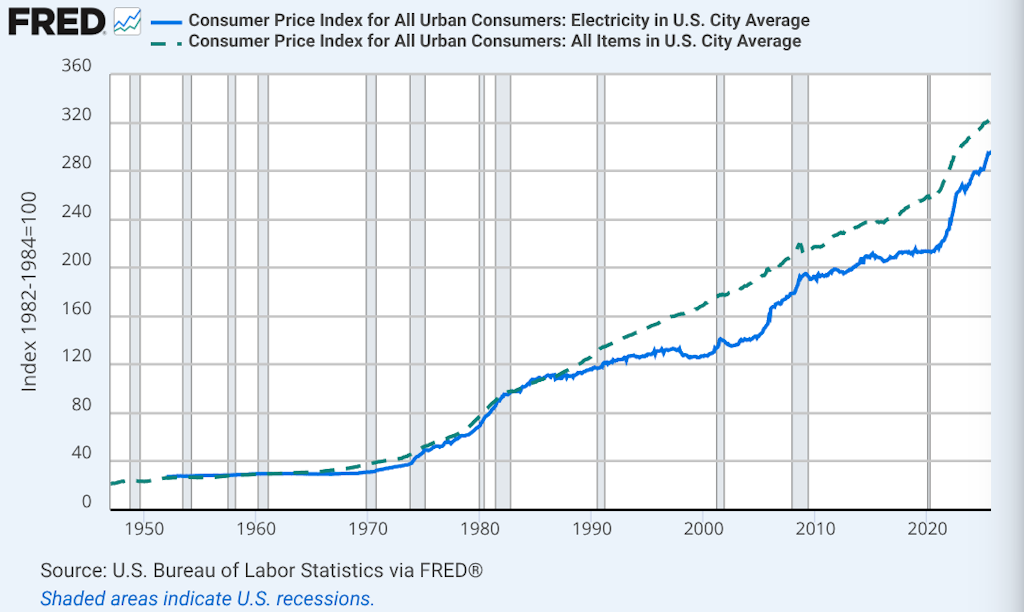

电价:

人们担心数据中心会推高电力成本,但根据上文所述,这种情况迄今为止尚未发生——多年来,电价上涨速度一直低于通货膨胀率。此外,证据数据中心的需求甚至可能降低电价上涨——可能是因为需求增加,固定成本可以分摊到更多客户身上。

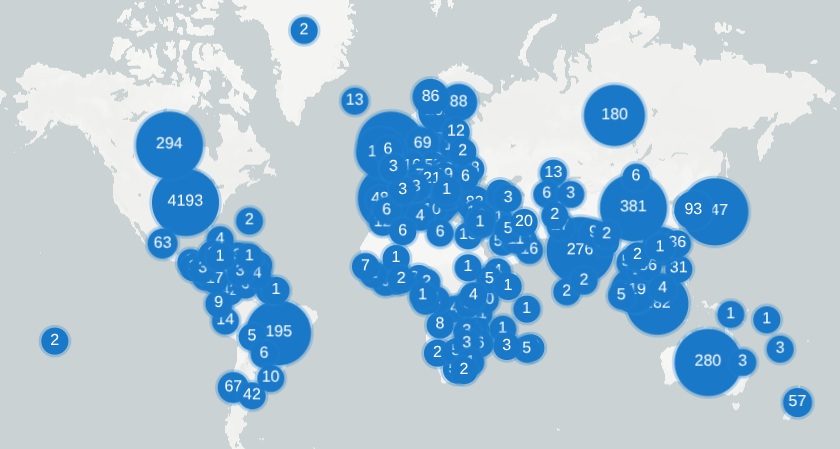

目前来看,这主要还是美国的故事:

美国继续保持全球数据中心数量的领先地位,拥有4189个,而中国仅有381个。值得注意的是,宣布本周,Anthropic 在公布其数据中心计划时谨慎地表示,它正在投资“美国的 AI 基础设施”。

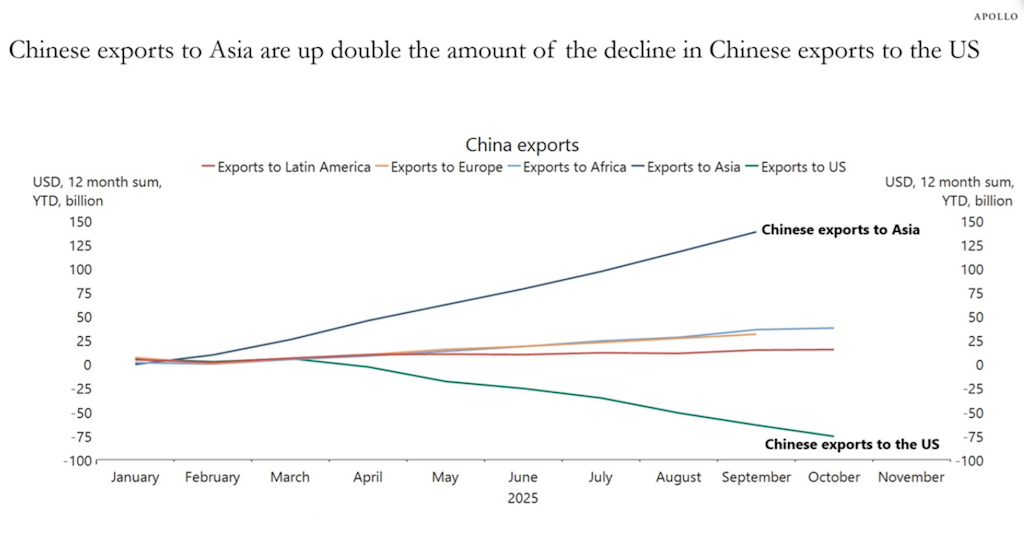

即使没有美国,中国出口商似乎也发展得很好:

托斯滕·斯洛克指出,虽然今年迄今为止中国对美国的出口额减少了 750 亿美元,但对亚洲的出口额却增加了 1500 亿美元。

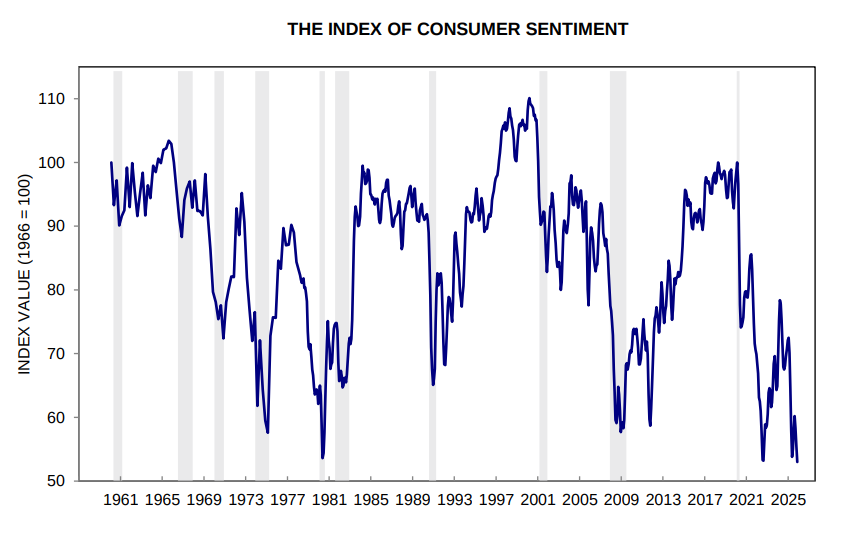

美国最糟糕的情绪曾经:

密歇根大学11月份的消费者信心调查结果显示,消费者信心指数创下自1960年有记录以来的最低水平。而泡沫甚至还没有破裂!

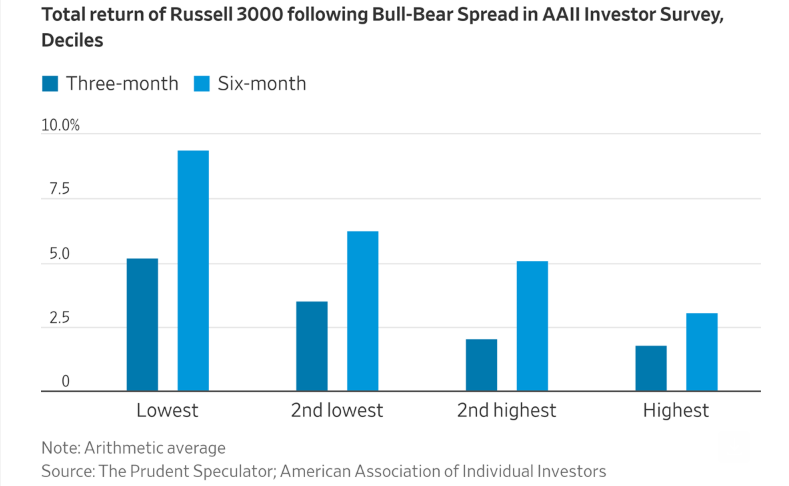

悲观情绪,上涨回报:

当人们最悲观的时候,回报往往最高。

你不必看好人工智能:

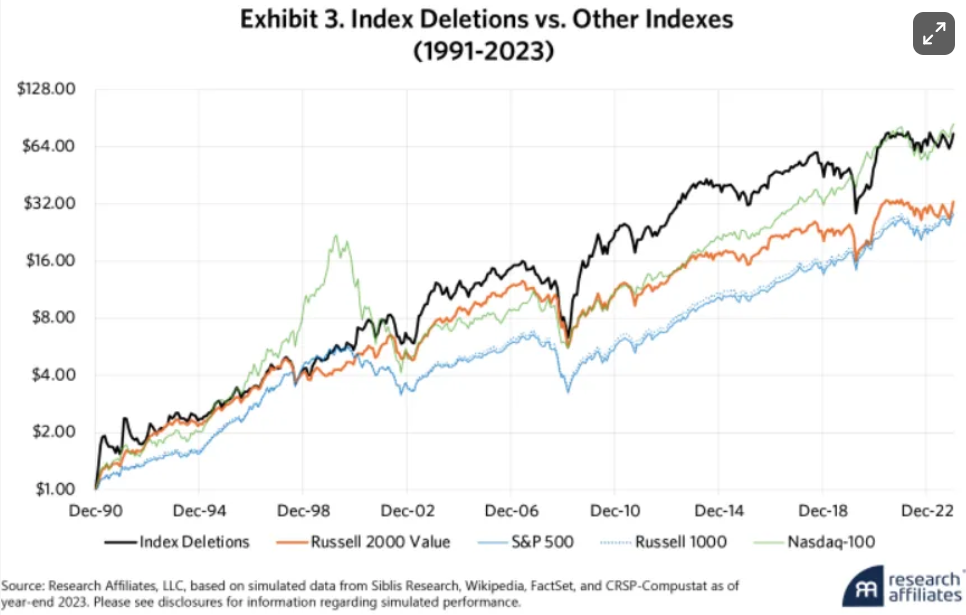

大卫·海笔记从 1990 年到 2022 年的 32 年间,标普 500 指数(上图中的黑线)下跌的股票每年跑赢该指数 5%,累计超额收益达 400%。

这可以称之为回归:

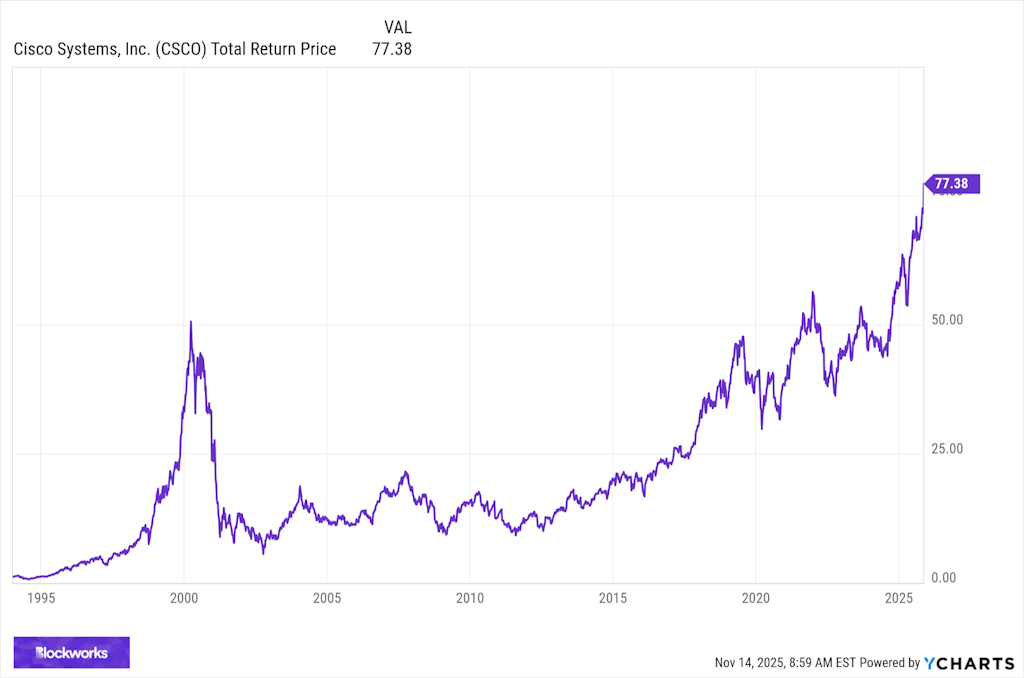

思科股票——在 2000 年被认为已经死亡并被人们遗忘已久——现在总回报率(股息再投资)比其互联网泡沫时期的峰值高出 50%。

提醒大家,即使这个泡沫很快破裂,未来还会有其他泡沫出现。

祝各位读者周末愉快!